联系人:李杰

手机:181-3105-5996

邮箱:534929830@qq.com

地址:河北省邯郸市永年区小龙马乡马到固村北

对于螺纹钢市场来来说,其价格受建筑、桥梁等的影响,另外还有钢坯进口数量、废钢量等情况,那么是哪些因此影响了螺纹钢的供给弹性呢?哪些事情对它造成了影响。

一、螺纹钢市场情况:

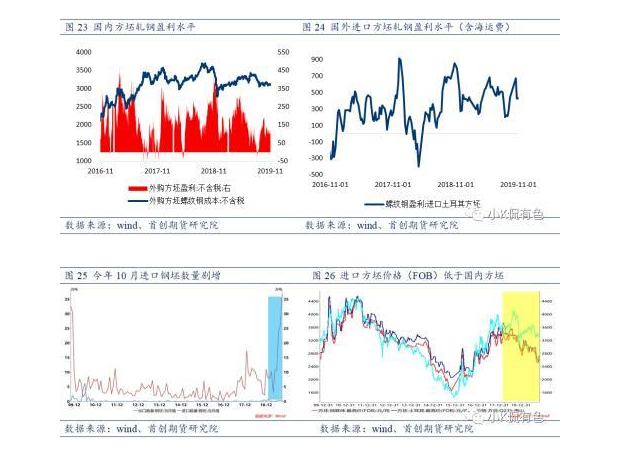

今年10月份,月进口钢坯数量超过35万吨,是2010年以来单月较大进口量。预计未来进口钢坯性价比将逐步回落。

废钢日益成为螺纹钢重要的定价因子

(1)短期

电炉炼钢能够迅速熨平螺纹钢价格波动,使得螺纹钢价格围绕着其价值在一定逼仄空间内波动,除非供给、需求侧出现特殊情况。长流程钢厂巨额重启成本决定了电炉边际定价能力的增强,这也是柔性生产线的应有之义,拥有即使承受巨额亏损依然生产运行赚取现金流的重资本生产线无法比拟的优势,通过“无形之手”,废钢成为螺纹钢价格的锚。

(2)长期

能够平抑铁矿石价格波动。理论上,自然界与人类社会中铁元素是恒定的,钢铁生产无限,则废钢无限,无限的废钢天然成为完全垄断性铁矿石的替代,同时应用于长、短流程生产工艺。目前我国炼钢废钢比在20%左右,而我国目标是在2025年炼钢废钢比达到30%。一旦炼钢废钢比提升后稳定保持一定比例,将大大降低我国钢铁工业对铁矿石的依赖程度,而四大矿山垄断定价能力也将减弱,届时,以铁矿石、废钢为主材的长、短流程炼钢将形成新的平衡。

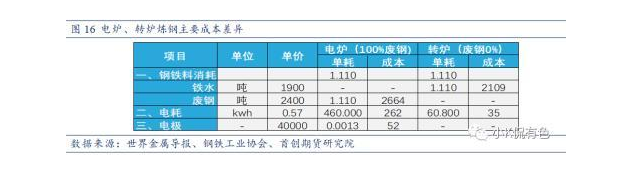

当前测算废钢价格低于生铁约280元/吨,电炉、转炉成本大致相当。电炉转炉成本区别主要在于原料以及能源消耗不同,而废钢与生铁合理价差不是一成不变,因工业用电、石墨电极价格变化,有所差异。

回归当前,正是由于废钢价格的坚挺,导致长短流程炼钢盈利修复程度不同,这也给钢材价格的反弹提供了一定正反馈。今年7月底开始,转炉化废-电炉化废盈利差不断扩大,长流程盈利修复快于短流程盈利修复,主要由于铁矿石现货价格持续走弱,而废钢价格坚挺。

二、哪些因素影响了螺纹钢供给弹性?

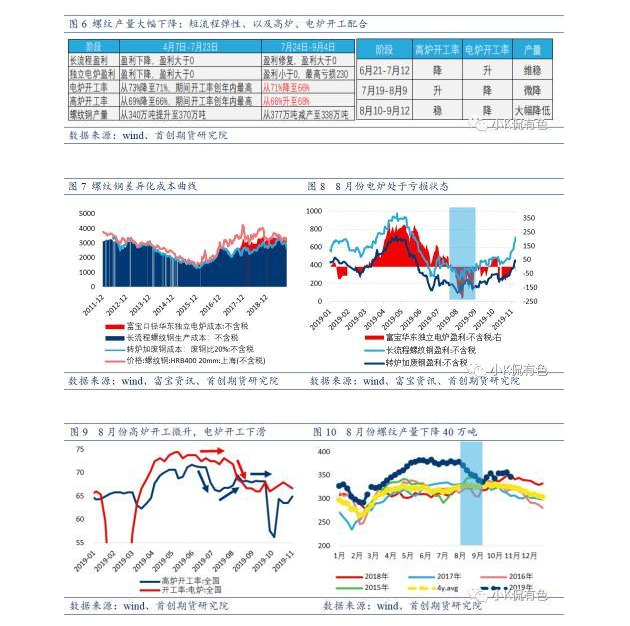

原料与工艺的不同,形成螺纹钢差异化成本曲线,导致供给的弹性。今年8月份,电炉处于亏损状态,高炉开工率微升,电炉开工率下降7.5%,螺纹钢产量下降11.53%。

三、螺纹钢期货价格上行空间还有多大呢?

修复贴水行情时间窗口有限。主要是目前已至电炉盈亏平衡点,螺纹价格持续上行,电炉盈利持续修复且复产,易激化螺纹供需矛盾,加重悲观情绪,而螺纹现货下跌,亦修复贴水。短期螺纹钢期货有向上驱动,但上行空间小于150元/吨,保守估计小于100元/吨。

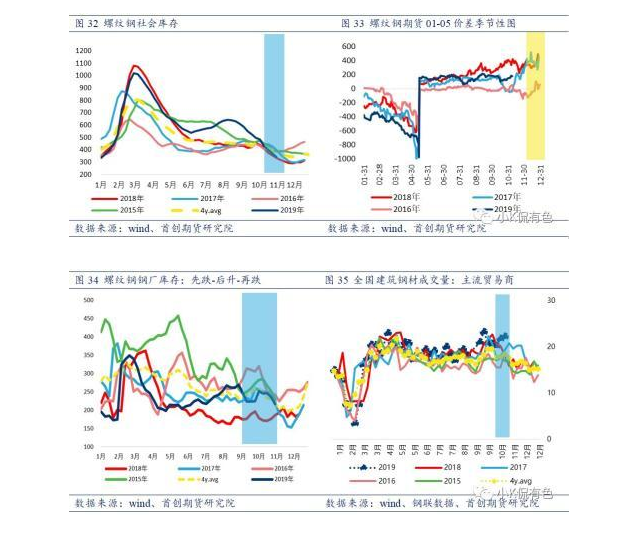

贸易商方面,低库存,叠加需求韧性超预期,心态相对好转,螺纹钢企稳,钢材贸易量远高于近年同期水平,量价齐升,贸易商开始了提前主动补库,开启冬储。终端需求方面,今年出现冷冬的概率几乎为零,便利户外工地作业;今年春节较去年提前10天,工地有提前赶工需求。因此,近月01合约有较强驱动,预计01-05价差将扩大,建议持有01-05正套,安全边际较高。

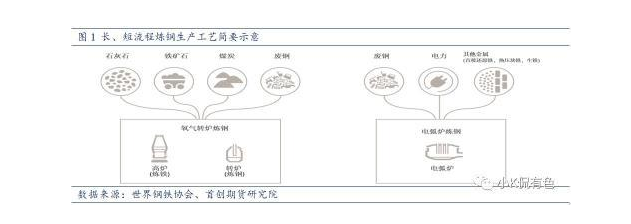

四、螺纹钢供给:长、短流程工艺

螺纹钢期货价格于8月份大跌8.74%,尽管市场一致性悲观预期,但9月份反弹4.58%,10月下跌3.39%,11月份至今又小幅上涨1.13%。螺纹钢价格未出现暴涨暴跌,除了终端需求韧性以外,还有更重要的供给侧柔性生产的因素。

螺纹钢的供给有泾渭分明的两条线。一是传统高炉-转炉长流程炼钢,贡献了螺纹钢的供给刚性。这主要是由于:(1)传统长流程炼钢生产工艺成熟、生产成本较低。(2)高炉停产成本较高,不仅加剧固定资产摊销,更重要的是高炉停产重启将对生产节奏、产量产生较大影响,经济效益非常低。因此,正常情况下钢厂高炉停产的意愿是非常低的。二是短流程炼钢,贡献了螺纹钢的供给弹性。转炉、电炉加废钢生产柔性、生产成本都远远高于传统的长流程炼钢,钢厂可以根据市场价格以及盈利水平适时调整生产供给。

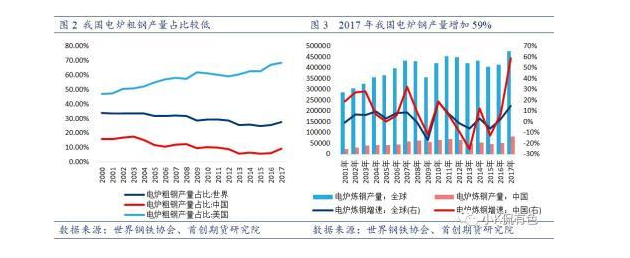

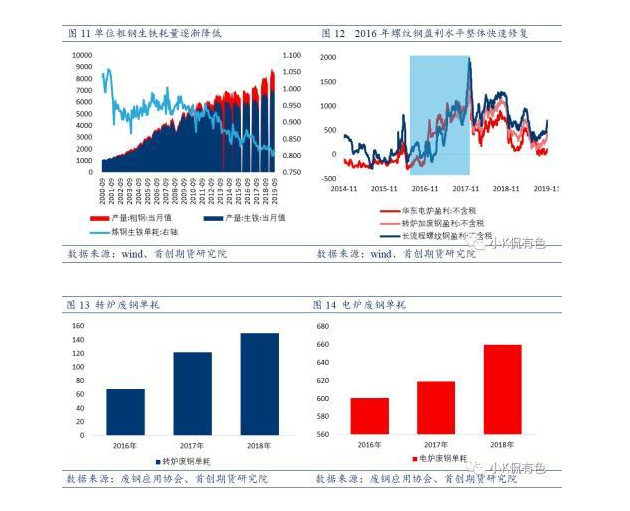

目前我国短流程炼钢占比相对较低。2017年电炉粗钢占比达到30%左右,美国更是高达68%,而我国电炉粗钢占比仅仅只有9.3%,不过从增速来说2017年电炉钢产量增加59%。钢铁行业供给侧结构性改革,去“地条钢”,取缔中频炉,导致短期内废钢过剩,随着******限产常态化,废钢成为既满足******要求又能提产增效的选择,在钢铁产业链愈来愈发挥重要的作用,长流程钢厂加大了转炉废钢加入量,新增电炉产能炼钢,这也是17年我国电炉钢产量剧增的内在因素。

参照钢铁工艺发展历程,我国电炉炼钢仍有较大发展空间。电炉(EAF)早出现在 19世纪末,到20世纪60年代,才被用于生产特殊钢及合金,因其固定资产投入少、工艺操作简单、******绿色、生产灵活被广泛应用。从以上因素来说,我国电炉产能将处于快速扩张时期。2018年我国新增电炉产能2000万吨,截至2019年6月,在我国275座电弧炉产能为1.65亿吨,计划全年新增投产2101万吨,其中已投产642万吨,未投产1459万吨。

在较长的一段时期内,我国短流程炼钢依然以废钢为主材,还原铁/热压块不具备大规模生产条件,但其依然是我国发展用钢、优化短流程炼钢工艺的主要方向。日前市场上有消息称国内部分钢厂从国外寻找还原铁/热压块等原料替代废钢,那么何为直接还原铁?还原铁对废钢替代性如何?

直接还原铁(DRI)可以简单概况为非烧结、非高炉、非焦炼铁,将铁矿石在固态条件下直接还原为铁,具有低耗能、低成本、低污染的特点,并且能够生产******钢种,主要采用气基竖炉、煤基回转窑两种工艺生产,是钢铁冶金的前沿工艺之一。美国得益于页岩气革命,能源成本大大降低,其近一半的钢铁产量源于直接还原铁电炉炼钢生产方式。目前印度是直接还原铁生产大国,2018年还原铁产量3040万吨,占据其当年粗钢总产量的28.5%,还原铁产量的30%。国际铁金属协会(IIMA)预测随着未来采用电炉炼钢工艺的持续增加,到2025年直接还原铁产量预计将接近实现翻番,达到1.4亿吨。我国采用电炉加还原铁/热压块生产应用较少,主要由于生产工艺不成熟,以及资源禀赋限制。我国是煤炭大国,天然气储量低、价格高,在钢铁工业发展历程中天然选择发展长流程生产工艺,近年我国直接还原铁产量30-40万吨。但是长期来看,直接还原铁技术依然是我国未来钢铁工业发展战略技术方向。直接还原铁是电炉炼钢较为理想的稀释原料,在使用废钢时,配加一定比例的直接还原铁,可大幅度降低废钢中的残余元素及有害元素,生产出高附加值的洁净钢和******钢。随着中国电炉钢产能逐渐增加、对******钢种需求增加、废钢资源利用越来越多的情况下,直接还原铁将越来越受到钢铁行业的重视,或迎来直接还原铁发展的良机,推动钢铁行业的高质量发展。

五、螺纹钢供给弹性:短流程炼钢

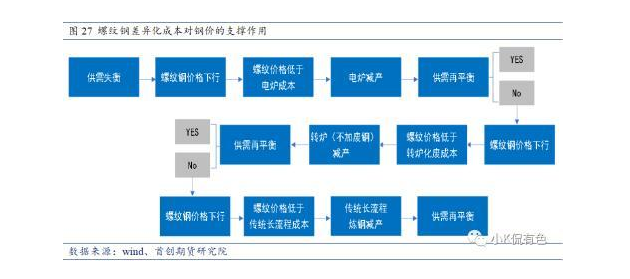

上文提及螺纹钢供给弹性由短流程炼钢贡献,这主要源于螺纹钢差异化成本曲线。作为铁元素的替代,废钢可以同时应用于长、短流程生产工艺,原料与工艺的不同,造就了螺纹钢差异化成本曲线,总体上独立电炉炼钢成本>;转炉加废钢炼钢成本>;传统长流程螺纹钢生产成本。在螺纹钢价格下行期,价格首先冲击到独立电炉炼钢,当价格低于电炉炼钢成本时,电炉炼钢可灵活减产停产。今年8月份,电炉处于亏损状态,高炉开工率微升,电炉开工率下降7.5%,螺纹钢产量下降了11.53%。需要注意的是,事实上7月19日-8月9日,电炉与高炉开工背离,电炉开工率触顶回落,下降7.35%,而高炉开工率上升4.19%,主要是由于7月下旬钢厂限产不及预期,在此期间螺纹产量下降7万吨,减产并不明显。而后,电炉开工下降,高炉开工率基本平稳,螺纹钢产量大幅下降。也就是,螺纹钢是否大幅减产,跟电炉、高炉开工率相互配合直接相关。市场角度出发,开工受盈利驱动,即取决于螺纹钢、废钢、铁矿石、焦炭价格。

六、从根本上看,盈利水平决定废钢需求

螺纹钢盈利水平直接决定了钢厂生产过程中废钢加入意愿及加入量。受益于钢铁行业供给侧结构改革,自2016年,螺纹钢的整体盈利水平处于快速上升阶段,去“地条钢”后大量废钢相对过剩,长、短流程纷纷大量化废炼钢,废钢对铁矿石替代程度不断增加,从粗钢生铁耗量不断下降,粗钢-生铁产量缺口不断加大可以印证。2018年,我国废钢消耗量增速27%,长流程转炉废钢消耗150.1kg/t,电炉废钢消耗660kg/t。

七、外购废钢的性价比分析

从钢厂生产组织来说,无疑是追求盈利较大化,那么在可获利情况下,钢厂化废炼钢又受到各个环节外购含铁料的影响。也就是说,废钢只是钢厂外购含铁元素之一。对于钢厂来说,加入废钢的驱动因素,主要有以下几点:(1)采暖季限产,铁前工序限产,后线产能较大,外购废钢加入电炉、转炉可有效弥补铁元素,充分利用后线产能提产;(2)电炉炼钢生产工艺******、绿色,主要以电力为能源,以废钢为主材,将全社会含铁料循环利用,更符合目前******要求。(3)转炉加废钢可有效降低炼钢铁水单耗,降本增效。

那么,正常情况下,寻找铁元素的替代,钢厂可以选择:(1)炼铁工序:高炉加废钢。不过为保证高炉透气性,加入比例受限,据我们了解多数钢厂吨铁废钢单耗为25-45kg/t,也有少量钢厂目前吨铁废钢单耗达到60kg/t,极少钢厂吨铁废钢单耗超过100kg/t。(2)炼钢工序:转炉加废钢/生铁块、电炉加废钢/生铁块/还原铁/热压块。转炉加入废钢比例低于电炉,部分转炉可达到30%,电炉可达到100%,关于还原铁/热压块前文已经分析,我国应用较少,在此处分析可略过。(3)轧钢工序:采用外购钢坯生产。综上,钢厂加入废钢时,主要进行废钢与外购生铁块、外购钢坯的性价比分析。

1、废钢与生铁性价比分析

据目前价格水平,废钢价格低于生铁价格约280元/吨时,电炉、转炉成本大致相当。电炉转炉两种工艺的成本区别主要在于原料以及能源消耗不同,因此废钢与生铁价格、电价、电极价格的高低直接影响着其成本。具体来说:(1)主材:设定主材消耗为100%,电炉与转炉单位钢铁料消耗比较接近,为1100kg/t。(2)电耗:电炉比转炉多消耗约 400kwh左右,电费高出约 227 元/吨。(3)电极:电炉成本高出52元/吨。综上,不考虑主材部分,电炉钢比转炉炼钢成本高出280元/吨。那么,这部分成本差需要由废钢与生铁的差价弥补。而废钢与生铁合理价差不是一成不变,因工业用电、石墨电极价格变化,有所差异。

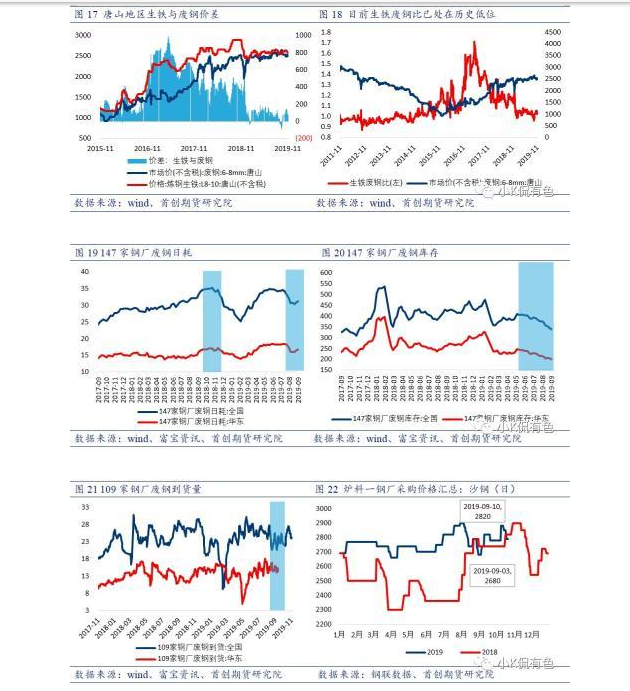

通过唐山地区生铁与废钢价差可以看出:(1)2016年8月-2017年5月,生铁废钢价差迅速拉大,较高接近1000元/吨,废钢性价比非常高,也就是这个阶段,转炉、电炉废钢消耗大幅提升。(2)2017年5月-2019年1月初,生铁废钢价差不断下降,性价比下降。在此阶段,2018年11月份钢厂废钢日耗达到顶峰35吨。此后,生铁废钢价差大跌,生铁147家钢厂废钢日耗降至25吨,主要是季节性影响,螺纹钢价格带动废钢生铁价格下跌,废钢性价比下降,电炉盈利迅速收窄。(3)2019年1月-2019年5月,生铁废钢价差有所修复,废钢经济性提升。(4)2019年6月-2019年9月,生铁废钢价差下降,甚至短暂出现生铁与废钢价格倒挂,价差将近-100元/吨,主要原因在于国庆节前,钢厂有赶工需求,废钢日耗出现回升拐点,钢厂废钢库存下降,而废钢资源相对紧缺,到货量低,沙钢调高废钢采购价格收货,短短一周调高了140元/吨,在沙钢调价带动下,其他钢厂纷纷调价,导致了废钢价格高企。

2、废钢与钢坯性价比分析

正常情况下,假定轧钢加工费一致,合理坯废价差即为合理生铁废钢价差。从价差来看,坯废价差从19年6月至9月中旬不断收窄,降至较低330元/吨,均高于合理价差水平,这主要由于9月份废钢价格坚挺,主要原因前文已做分析。与此同时,外购方坯轧钢盈利水平不断收窄,这主要由于采暖季限产方坯资源相对偏紧,并且在盈利情况下,钢厂外购方坯需求量较大,因此,唐山地区钢坯价格在一定程度上也是螺纹钢现货价格涨跌的风向标。

分析钢坯也就不得不关注进口钢坯问题。今年10月份,月进口钢坯数量超过35万吨,是2010年以来单月较大进口量。此前,便有消息称70万吨国外钢坯抵达江阴港,尽管进口量小,但是反映出我国黑色系商品是价格高地的事实。主要是随着欧盟等其他地区经济增长乏力,终端需求下滑,黑色商品价格纷纷下跌,而我国受益于钢铁行业供给侧结构改革且终端需求韧性,钢坯价格较高,与国外市场钢铁产品价格倒挂。今年土耳其、独联体进口方坯价格(FOB)大约低于唐山方坯价格500-600元/吨,测算进口土耳其方坯轧钢大致盈利在200-400元/吨,10月中旬开始,盈利水平有所降低。预计未来进口钢坯性价比将逐步回落。根据我们在10月30日发表的报告《寒冬将至:大宗的春天还会远吗?》中结论,本轮信贷脉冲周期峰值弱于以往周期,上行周期可能也短于以往周期,但终究会迎来波峰。未来经济共振上行,需求将有所修复,国外低价工业品价格也将迎来反弹。

八、再议钢价下跌过程中的成本支撑作用

理论上,若螺纹钢终端需求存疑,螺纹钢供给相对过剩,在螺纹价格下行阶段,完整的逻辑链条应该是螺纹钢价格不断下跌,逐级打破螺纹钢成本,以降低供给,直到形成新的供需平衡为止。但是,长流程钢厂主动减产成本、停产重启成本巨大,使得价格调节供需机制难以有效发挥,而相对高价短流程电炉成本以及短流程灵活机动的生产方式成为了市场“无形之手”主要发挥作用的途径。

废钢正日益成为螺纹钢重要的定价因子,(1)短期,电炉炼钢能够迅速熨平螺纹钢价格波动,使得螺纹钢价格围绕着其价值在一定逼仄空间内波动,除非供给、需求侧出现特殊情况。长流程钢厂巨额重启成本决定了电炉边际定价能力的增强,这也是柔性生产线的应有之义,拥有即使承受巨额亏损依然生产运行赚取现金流的重资本生产线无法比拟的优势,通过“无形之手”,废钢也将成为螺纹钢价格的锚。(2)长期,能够平抑铁矿石价格波动。理论上,自然界与人类社会中铁元素是恒定的,钢铁生产无限,则废钢无限,无限的废钢天然成为完全垄断性铁矿石的替代,同时应用于长、短流程生产工艺。目前我国炼钢废钢比在20%左右,而我国目标是在2025年炼钢废钢比达到30%。一旦炼钢废钢比提升后稳定保持一定比例,将大大降低我国钢铁工业对铁矿石的依赖程度,而四大矿山垄断定价能力也将减弱,届时,以铁矿石、废钢为主材的长、短流程炼钢将形成新的平衡。

回归当前,正是由于废钢价格的坚挺,导致长短流程炼钢盈利修复程度不同,这也给钢材价格的反弹提供了一定正反馈。今年7月底以来,转炉化废-电炉化废盈利差不断扩大,长流程盈利修复快于短流程盈利修复,主要由于铁矿石现货价格持续走弱,而废钢价格坚挺。可以看出,螺纹铁矿比从8月初开始触底反弹,而螺纹钢废钢比依然徘徊在低位水平,而相应的导致电炉依然徘徊在盈亏平衡线,压制电炉增产,螺纹供给端压力相对降低,为螺纹钢价格反弹提供了一定正反馈。

九、后市展望及策略建议

11月7日,沙钢上调炉料一废钢采购价80元/吨,其他钢厂采购价格跟涨。主要是由于钢厂盈利修复,这也是今年四季度与去年同期非常大的不同。钢厂废钢库存低位,废钢日耗提升,且钢厂螺纹钢库存下降,去库传导至上游钢厂。钢厂心态好转,逐步从过度悲观向谨慎乐观切换,看好后市,叠加废钢资源紧缺,因此,提价收废,冬储备货,废钢价格的上涨也在给螺纹价格带来支撑。

那么,螺纹钢期货价格上行空间还有多大呢?从估值来看,目前螺纹钢期货深贴水,11月8日螺纹钢期货主力合约盘面贴水378元/吨。根历史趋势,19年螺纹钢基差变动与近3年均值基本一致,而近3年11月份截止01合约换月前,贴水修复150元/吨左右。但是贴水修复时间窗口有限,主要是目前已至电炉盈亏平衡点,螺纹价格持续上行,电炉盈利持续修复且复产,易激化螺纹供需矛盾,加重悲观情绪,而螺纹现货下跌,亦能修复盘面贴水。因此,我们认为短期螺纹钢期货有向上驱动,但上行空间小于150元/吨,保守估计小于100元/吨。

预计11-12月份,螺纹钢期货01-05价差呈现震荡扩大形态,建议持有01-05合约正套,安全边际较高。8月份开始,螺纹钢社库库存持续去库,贸易商心态较为悲观,加大主动去库存力度,目前螺纹钢社会库存已经低于去年同期水平,且低于近4年均值。而相应的,去库从贸易商向上游传导至钢厂,钢厂螺纹库存也是经历了先跌后升再跌的阶段。贸易商方面,低库存,叠加钢材终端需求韧性超预期,贸易商心态相对好转,目前在螺纹钢现货价格企稳情况下,贸易商钢材贸易成交量远高于近年同期水平,螺纹钢成交量价齐升,贸易商开始了提前主动补库,开启冬储。终端需求方面,一是据新闻报道称,今年我国大部分地区冬季的气温接近常年或者比常年偏高,出现冷冬的概率几乎为零,便利户外工地作业;二是今年冬季寒假提前10天,临近年底交付完工,在一定程度上,工地有提前阴历年末赶工需求。因此,短期螺纹钢现货价格企稳,近月01合约有较强向上驱动,相对偏强,建议持有01-05合约正套,安全边际较高。